De modo geral, o sistema tributário pode ser financiado a partir de quatro fenômenos econômicos: renda; folha de pagamentos, propriedade e consumo. No Brasil, se optou por concentrar a maior parte da arrecadação no consumo, elemento que corresponde a cerca de 41% da carga tributária total.

Pelo desenho federativo do Brasil, os três entes federados (União, estados e municípios) possuem capacidade legislativa para instituir, cobrar e fiscalizar os tributos. Tal cenário gera distorções, principalmente, no que diz respeito à tributação sobre o consumo.

Em linhas gerais, a reforma tributária aprovada buscou ajustar a tributação sobre o consumo, com a unificação do ISSQN, ICMS, IPI, PIS e Cofins em três tributos: CBS (Contribuição sobre Bens e Serviços — federal), IBS (Imposto sobre Bens e Serviços — estadual/municipal) e o IS (Imposto Seletivo — federal), formando um “IVA à brasileira”.

Dentre os pilares apresentados para a reforma estão a simplicidade, a justiça fiscal (respeito à capacidade contributiva), a manutenção da carga tributária global, a eficiência, a transparência do custo tributário ao consumidor e a proteção ao meio ambiente.

Mas será que as premissas apresentadas se sustentam sob a ótica do Imposto Seletivo (IS)?

Esse imposto tem como objetivo realizar a substituição parcial e/ou complementação do IPI, tributo que foi perdendo relevância na arrecadação geral.

Isso porque apesar de o seu valor monetário ainda ser alto (aproximadamente R$ 59 bilhões em 2022) é apenas o 5º colocado no ranking arrecadatório, ficando atrás, inclusive, do IOF [1].

No campo constitucional, foi alterada a redação do art. 153, dando o contorno constitucional ao IS no seu inciso VIII e § 6º. Pela própria redação do dispositivo constitucional e da exposição de motivos conclui-se que o Imposto Seletivo é uma espécie de “Imposto de Pecado” (“sin tax”).

Diversamente do contorno constitucional do IPI, cuja matriz era a industrialização de mercadorias, no Imposto Seletivo o critério da materialidade visa proteger os direitos difusos da saúde e do meio ambiente.

Dois argumentos são utilizados para legitimar a cobrança do Imposto Seletivo. Primeiro que a carga tributária mais onerosa sobre determinados bens e serviços desestimularia o consumo deles. O segundo é o de que bens e serviços prejudiciais à saúde ou ao meio ambiente acarretam elevados gastos para as contas públicas. Consequentemente haveria a necessidade destes bens e serviços compensarem os gastos públicos com uma arrecadação maior.

Ocorre que este desenho atual traz diversas inconsistências no sistema.

Primeiro, a definição de qual produto é classificado como prejudicial à saúde ou ao meio ambiente gerará discussões.

Isto porque, apesar de alguns produtos serem mais óbvios, como cigarro e bebidas alcoólicas, a tributação de alimentos/bebidas açucarados/ultraprocessados, veículos automotores, petróleo e seus derivados ou mesmo defensivos agrícolas é um tema mais delicado.

Mesmo a tributação do primeiro grupo é tema de debate. Tomemos bebidas alcoólicas, por exemplo. A tributação deve ser feita indiscriminadamente para toda bebida, ou devemos graduar o imposto conforme o nível de álcool?

Ainda, bebidas que estrategicamente façam parte do comércio local (por exemplo, vinhos e espumantes na região Sul, destilados como a cachaça na região Sudeste) devem receber tratamento especial ante as demais bebidas? Devemos graduar o imposto conforme a procedência, se produzido no Brasil ou se importado?

Essas perguntas são inerentes ao Imposto Seletivo e trazem um ponto adicional. Sempre que se cria um imposto que tem como objetivo a justiça fiscal, se abre mão da simplicidade e da eficiência, elementos centrais que a reforma busca promover.

Outra questão importante é a inerente regressividade dos “sin taxes” (“impostos do pecado”).

Historicamente, a taxação de um bem específico era conveniente ao governo, seja pela facilidade do controle e cobrança, seja pela garantia de arrecadação, uma vez que os bens por ele tributados eram normalmente demanda inelástica, ou seja, a procura não é impactada significativamente pelo preço.

Contudo, com o passar do tempo, a regressividade deste tributo passou a ser levada em consideração. Isso porque os bens e serviços normalmente tributados pelos sin taxes (por exemplo, cigarros, álcool, bebidas açucaradas) são adquiridos indiscriminadamente por toda a população. Assim, o efeito financeiro é mais percebido na população mais carente, que tem menos opções de produtos.

Ainda, apesar de ser um objetivo nobre a tributação de alimentos ou bebidas que não sejam benéficas para a saúde, provavelmente, a camada da população com menos recursos será a mais onerada pelo tributo.

O terceiro problema reside na possibilidade de que o Imposto Seletivo possa acarretar o aumento do contencioso tributário. Pois bem, tributos que tenham como justificativa de existência uma política extrafiscal têm intrinsecamente um grau de rejeição e de planejamento tributário em decorrência da sua complexidade.

O texto constitucional, ao dispor como bens e serviços tributáveis pelo Imposto Seletivo aqueles que geram impacto à saúde e ao meio ambiente, trouxe uma base extremamente abrangente.

Tome-se como exemplo os veículos elétricos. Não se questiona se estes causam impacto ambiental substancialmente menor do que os veículos que usam combustíveis fosseis. Contudo, caso a legislação considere que os pneus sejam prejudiciais ao meio ambiente devido à sua longa degradação natural, faria sentido impor uma tributação adicional com base em sua utilização?

Em outras palavras, a nocividade do produto ou do serviço deve ser avaliada a partir da natureza intrínseca do bem ou de sua aplicação na cadeia produtiva?

Tais indagações permanecem sem resposta no presente momento, mas indicam que o acompanhamento dos contribuintes implicará significativo custo administrativo, para fiscalizar e analisar os litígios decorrentes.

Ainda, se adotarmos novamente a atual classificação do IPI, por meio do código NCM, nos deparamos, novamente, com debates a respeito da correta categorização fiscal do produto (por exemplo, se determinado item se qualifica como bombom ou wafer, ou se determinada bebida constitui suco integral ou refresco). Discussões antigas que continuarão.

O quarto problema é que não há previsão de que o princípio da seletividade deve ser utilizado na dosimetria das alíquotas do Imposto Seletivo.

Diversamente do que ocorre no IPI, não há previsão expressa da aplicabilidade do princípio da essencialidade no cálculo das alíquotas do IS. Assim, o legislador infraconstitucional possui, a princípio, ampla liberdade para o cálculo da carga tributária do imposto.

O quinto problema diz respeito à destinação das receitas. Um dos fundamentos adotados para a instituição do Imposto Seletivo é o de que os bens e serviços por ele onerados trazem malefícios à sociedade que devem ser suportados pelos cofres públicos. Logo, sobre estes produtos e serviços deve haver uma tributação mais alta para compensar as contas públicas.

O problema deste argumento é que a instituição do tributo por meio de imposto ignora totalmente este aspecto, pois os custos com a saúde ou o meio ambiente não são suportados diretamente com a receita deste tipo de imposto.

Isso porque, diferentemente de contribuições, as receitas de impostos não possuem uma destinação específica. Na prática, o dinheiro acaba sendo utilizado no caixa único do governo.

A grande questão que o Imposto Seletivo deixa em aberto é como fazer a adequada tributação dos bens e serviços que seriam (ou não) prejudiciais à saúde ou ao meio ambiente. Para essas cenas, teremos que aguardar os próximos capítulos da novela.

_____________________________

Em 2022 os principais tributos que mais arrecadaram sobre o consumo foram: 1º – ICMS – R$ 692.000.000.000,00; 2º – COFINS – R$ 271.000.000.000,00; 3º ISSQN – R$ 107.000.000.000,00 bilhões; 4º IOF 58.989.000.000,00; 5º – IPI – R$ 58.944.000.000,00.

Gustavo Vaz Faviero é advogado e coordenador da área tributária no escritório Diamantino Advogados Associados.

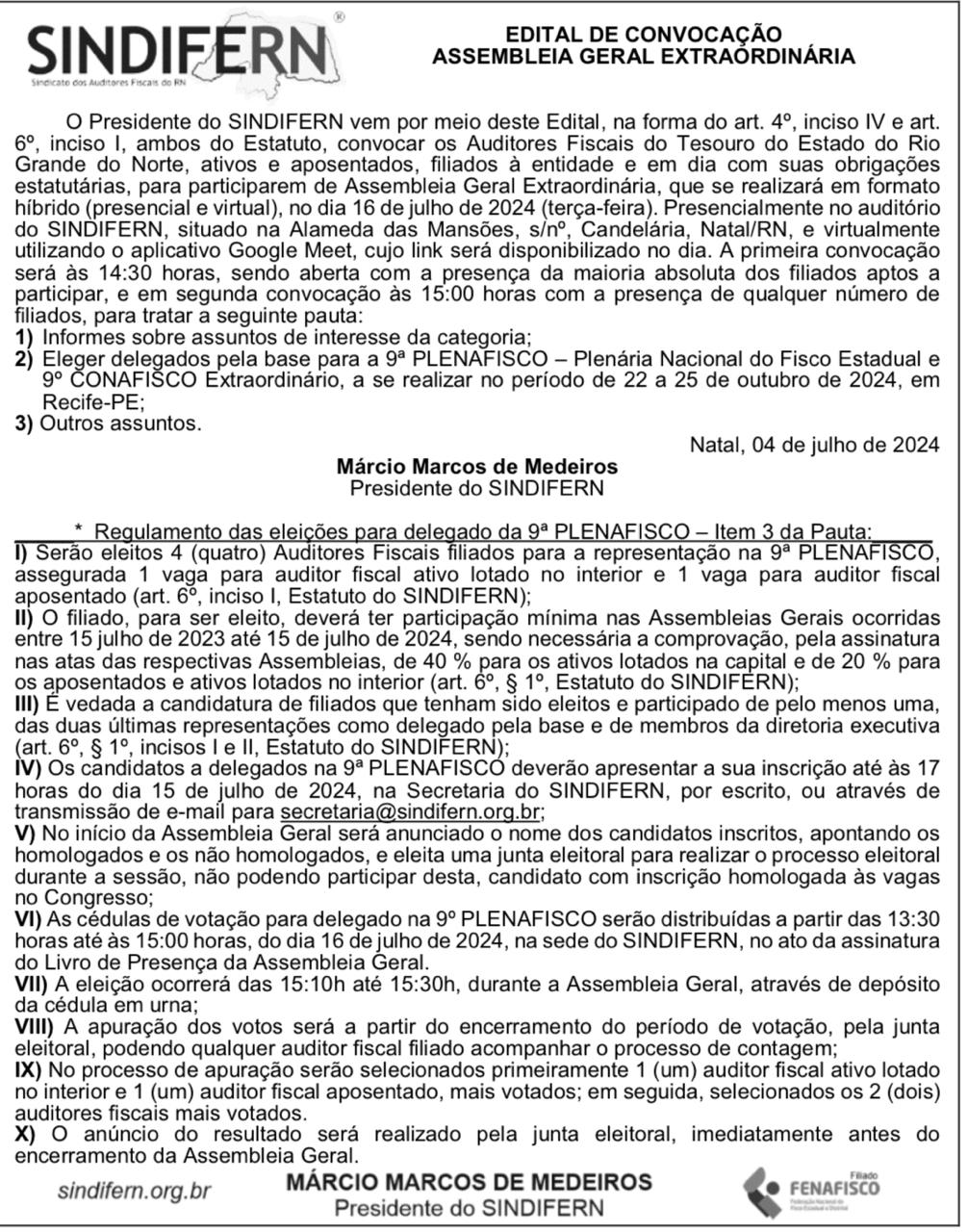

Edital de convocação de Assembleia Geral Ordinária publicado no dia 04 de julho, no AGORA RN, Editoria Geral, pág.10.

- Clique na imagem para ampliar -